兼具保障和投资功能于一体的投连险在2021年走出了收益率分化的“道路”。1月18日,记者获悉,华宝证券研究团队近日发布的《中国投连险分类排名(2021/12)》显示,2021年投连险账户平均收益率3.6%;不同账户的收益率分化呈两极态势,最高账户收益率和最低收益率相差70个百分点;有数十个投连险账户投资收益率为负。另外,只有混合保守型投连险跑赢可比公募基金涨幅。

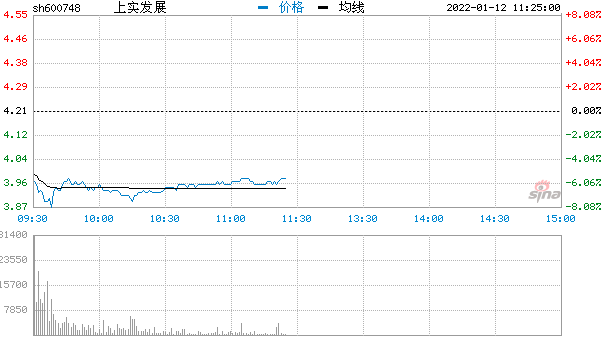

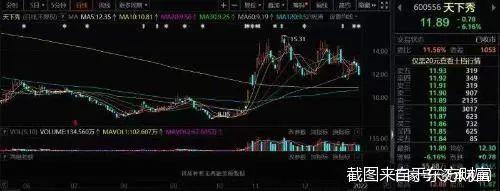

整体来看,2021年纳入统计的215个投连险账户中,有158个账户实现正收益,占比74%;有57个账户负收益,占比26%。分账户类型而言,华宝证券将激进型投连险月度平均收益率做等权重加权制作出激进型投连险指数,并将其与沪深300指数做对比,2021年12月权益市场震荡分化,全月激进型投连险指数收益率为-1.28%,沪深300指数收益率为2.24%,截至2021年12月底,激进型投连险指数收于247.1点,调整后的可比沪深300指数收于92.54点。

首都经贸大学保险系副主任李文中分析指出,今年投连险的收益率总体不甚理想:“首先,这说明保险公司,特别是一些中小保险公司的投资管理能力有待进一步提升。其次,投连险中策略过于激进和保守的产品总体收益率会更差一些,过于保守的投资收益率低应当是符合预期的。”

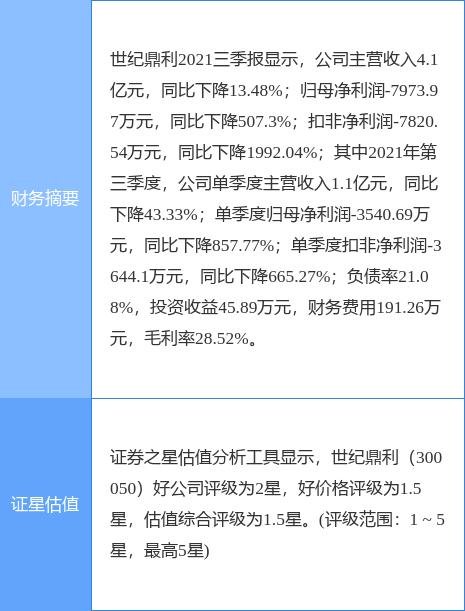

此外,2021年收益率超30%的投连险账户数量远不及2020年,2020年收益率超30%的投连险账户为63个,最高的收益率为75.71%;但2021年超过30%的仅有3个,最高的收益率为51.43%。

对此,李文中表示,首先,2021年资本市场的表现相比2020年更弱一些,全年处于震荡之中,下半年表现更弱,这拖累了投连险的投资收益。其次,在上半年股市一波上涨之后投连险的规模增加明显,进一步拖累了全年表现。

综合全年来看,2021年投连险账户平均收益率为3.6%,其中,只有混合保守型投连险跑赢可比公募基金涨幅,但5.69%的回报率也仅仅领先0.3个百分点。各类账户回报率中,混合保守型账户和混合激进型账户在2021年平均回报率靠前,分别为5.96%和4.97%。指数型、激进型、货币型账户收益率未达到所有账户的平均值。同时指数型、激进型与股票指数型基金指数、普通股票型基金指数的7.08%、9.63%的收益率有着一定距离。

对于多数账户跑输可比公募基金,李文中认为,首先,在震荡型市场上,更考验投资管理人的能力。2021年的投资成绩单说明保险公司,特别是中小保险公司的投资管理能力相比公募基金还有差距。其次,相比很多大型公墓基金,投连险管理的资金规模相对要小一些,也使得其与公募基金相比处于弱势。

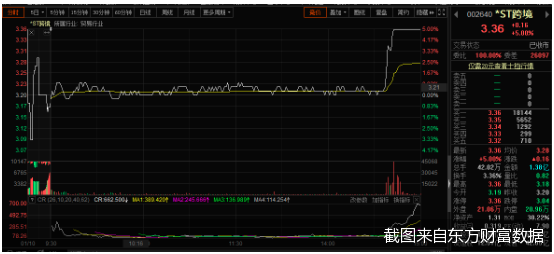

一方面,对比公募基金开始出现差距;另一方面,不同账户的收益率也开始分化,呈两极态势。2021年,收益率第一的投连险账户为中德安联安赢慧选2号,收益率为51.43%;而某险企一款成长型投连险账户亏损达17.56%。对比之下,最高与最低收益率相差了近70个百分点。

对于不同账户的收益率分化明显,李文中表示:“主要是激进型账户的收益不理想,这本身具有一定的偶然性。”那么,产品处于尾端的保险公司如何在投资能力上进行提升?李文中认为,震荡市会带来更高频次的操作,难免会出现判断失误。保险公司的投资管理能力一是依赖于制度,二是依靠投资管理人才。因此,对于那些投资管理能力偏弱的保险公司需要从这两个方面加强。当然,投资管理能力在短期内大幅提升并不容易。

2021年,投连险保费增速直线上升。据银保监会披露的数据,2021年前11个月,投连险独立账户新增交费达634亿元,同比大幅增长86%。然而,收益率不如从前,分化趋势明显,意味着消费者更需要酌情考虑风险等因素。“从市场表现看,震荡市选择大型保险公司的相对平衡的混合型账户投连险可能会更好一些,毕竟大多数人都比较厌恶亏损。”李文中如是表示。

爱选科技联合创始人何剑钢表示,投连险账户有额外的管理费,所以债券和货币的收益会小一点,偏股的账户相对来说会呈现“你上我下”的情况,具体要看管理这些账户基金经理的水平,这和市场上的基金一样,唯一不同是投连险还是保险,一般来说持有期会更长,关注的是长期收益,对于一些十多年的账户,整体回报还是不错的。(记者 陈婷婷 胡永新)