首轮增资获批不过两个月,中路财产保险股份有限公司(以下简称“中路保险”)便启动了二轮增资。2021年12月31日,中路保险召开发布会,宣布将面向全球征集战略投资者,这距离中路保险首轮增资获批仅过去了两个月。第二次增资扩股,中路保险计划募集资本规模15亿元左右,并将目光投向了全球。

身为地方性中小险企,中路保险为何将目光投向全球?成立六年尚未实现全年盈利,中路保险会如愿找到“金主”吗?

偿付能力持续下滑,增资引战投动作不断

2021年最后一个工作日,中路保险高调官宣面向全球引战投。2021年12月31日,中路保险召开发布会,宣布面向全球征集战略合作伙伴,采用公开招募的方式邀请战略投资者,计划募集资本规模15亿元左右。

对于合作对象,中路保险提出了明确的要求,包括具有先进管理理念、管理模式和丰富保险业务资源,愿意长期持有股份,能与中路保险形成战略协同、业务协同或科技协同等。

北京商报记者注意到,这是中路保险自2015年成立以来第二次增资扩股计划,距离第一次增资获批刚过去两个月。2021年11月5日,青岛银保监局正式批复中路保险变更注册资本,中路保险增资5.38亿元,新增青岛地铁金控公司、青岛金胶州资产经营公司2家股东。

为何半年内增资扩股动作频频?中路保险回复北京商报记者表示,根据公司新一轮(2021-2023)战略发展规划,公司计划增资至30亿元。首轮增资仅5亿元左右,主要面向青岛市范围内的国有企业,着眼解决偿付能力不足等现实问题,但与规划目标相差较远。因此,经市政府研究同意,按照“两步走”的计划,公司在完成首轮增资后随即开始启动第二轮增资。

中国人民大学中国保险研究所研究员张俊岩分析认为,2013年5月,原保监会颁布《保险公司业务范围分级管理办法》,将保险公司业务范围分为基础类业务和扩展类业务两级,并针对申请经营不同业务提出了注册资本、净资产、偿付能力充足率等指标的要求。增资将有助于中小保险公司满足监管要求增加业务经营资质。

除了资本实力,提升偿付能力或也是中路保险增资的原因。近些年,中路保险的偿付能力充足率整体下滑明显,已经从2016年三季度末的2036.24%降至2021年三季度末的145.51%。2021年前三个季度,中路保险的综合、核心偿付能力充足率徘徊于166%-145%,远低于财产险公司综合偿付能力充足率285.6%的行业平均水平。

目前市场上公开增资的财产险公司不只有中路保险,据北京商报记者不完全统计,此前在产权交易所挂牌转让股权和公布引战投计划的财险公司有永诚财险、国任财险、英大泰和财险、安心财险等。

与多家全国性财险公司“同台竞技”,中路保险优势在何处?又有哪些不足?首都经贸大学保险系副主任李文中表示,中路保险第一大股东青岛国信发展(集团)有限责任公司专门从事国有资产运营管理,对金融市场和保险行业熟悉,有更深的认识,能够根据金融保险业的内在规律对待中路保险的发展;缺点是中路保险的股东中没有“巨无霸型”从事实业的国有公司,给中路保险带来的业务有限,中路保险不得不更多地依靠自身力量参与市场竞争。

成立五年尚未盈利,预计2022年起持续盈利

官网信息显示,中路保险于2015年3月获批开业,注册资本金14.4亿元,是唯一一家总部设在青岛市的全国法人保险机构。

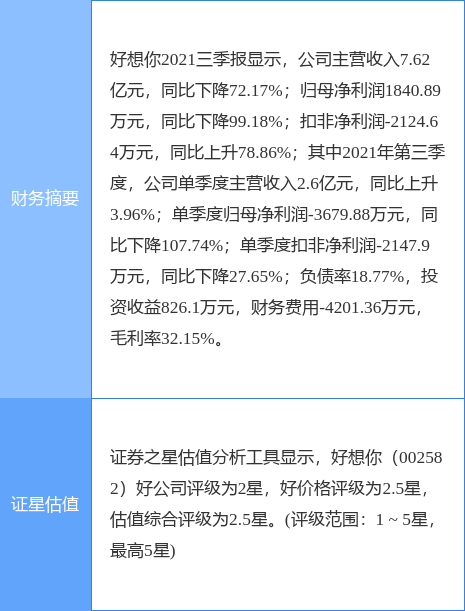

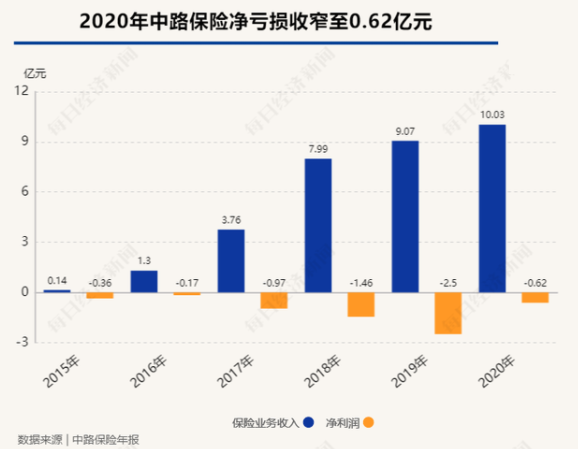

作为财险行列“后浪”,中路保险尚未实现全年盈利。2015-2020年,该公司一直处于亏损状态,2015-2019年,亏损额度从0.36亿元扩大到了2.50亿元,到2020年亏损额度才缩减至0.62亿元。2021年前三季度,中路保险的净利润分别为16.15万元、154.61万元、-1476.96万元。

保险公司在成立初期不盈利属于正常现象,在寿险行业,素有“七平八盈”的说法,即新成立的寿险公司一般到第八年才能盈利阶段。业内人士告诉记者,财产险公司盈利周期短于寿险公司,多数财产险公司成立4-5年能进入盈利期。有媒体数据显示,78家财险公司中,有40家在成立4年内便实现了盈利。照此来看,中路保险已稍显落后。

对于盈利问题,中路保险方面在接受北京商报记者采访时解释称,一方面,从行业周期来看,一般财险公司盈利周期在5-7年。另一方面,近年来行业政策不断变动,赔付标准快速攀升,压缩了财险公司的利润空间。同时,由于财险行业集中度较高,“马太效应”不断加剧,大部分能够带来承保利润的优质业务被大中型公司瓜分,大多数经营主体呈现承保端持续亏损的态势。

中路保险表示,2021年公司首次实现年度盈利,预计全年净利润300余万元,根据新一轮(2021-2023)战略发展规划,公司计划2022年起进入持续盈利期。

多次强调“五五战略”,鱼和熊掌可兼得?

北京商报记者注意到,此次官宣引战投时,中路保险再次强调了坚持车险、非车险均衡发展的“五五战略”。

中路保险的“五五战略”与其他财险公司的发展规划存在出入。这是因为自2020年9月车险综合改革实施以来,险企车险业务普遍承压,市场上多数财险公司将“船头”转向了非车险业务。张俊岩指出,车险综合改革后一定时期内可能出现盈利能力下降、中小财险公司经营困难的情况,客观上也要求保险公司加大非车险业务。

张俊岩提示称,财险公司在布局非车险业务过程中要避免盲目创新,对出险率等经验数据积累少、尚未建立专业化经营管理流程的业务要保持慎重。

在行业普遍将重心倾斜到非车险业务的大环境下,中路保险为何坚持“五五战略”?中路保险回复北京商报记者表示,一方面车险进入新的发展阶段,市场综合因素导致车险盈利能力的逐步弱化,尤其是综改后承保端更是出现行业性亏损,主体加快转型,小型险企承保盈利压力进一步增大。受车险阈值监管限制,产险主体只能借助非车险业务实现更多的规模增量。另一方面,多元化财险格局正在逐步形成,非车险已成为了拉动业务发展的主力。

“基于对自身定位以及对行业发展趋势的科学研判,公司自成立之初便提出车险和非车险‘五五开’的经营理念。”中路保险强调道。

这种“鱼与熊掌都想要”的“五五战略”可行性如何?李文中分析认为,中路保险自去年亏损明显收窄,说明中路保险的五五战略基本可行。

“这种五五方案是一个比较折中的考虑,希望保持近五成的车险业务来保障规模和流动性的需要;希望持有另外五成其他财险业务能够为其带来更多盈利。显然,中路保险不再满意这种较平稳的运营方式,希望通过引入战略投资者来实现改变。”李文中补充表示。(记者 陈婷婷 李秀梅)