开年以来,A股市场持续震荡,在此背景下,为彰显公司对旗下产品的信心,不少基金管理人陆续自购旗下基金产品。1月25日,博道基金发布公告称,已在近日出资1000万元自有资金申购旗下4只基金产品。值得一提的是,记者注意到,除博道基金外,开年以来还有16家公募自购旗下产品,净申购金额合计超4亿元,其中不乏华夏、汇添富、南方等头部基金公司。除此之外,也有部分新发基金的拟任基金经理自掏腰包为相关产品“捧场”。对此,有业内人士认为,由于开年以来的市场表现并不理想,所以基金发行也相对困难,因此自购的需求可能较大,预计2022年度的基金自购数量及金额可能会较2021年度有所增加。

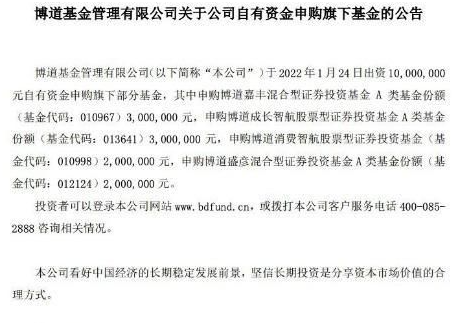

随着年内市场持续波动,基金公司的自购行为也逐渐频繁。1月25日,博道基金发布公告称,公司于1月24日出资1000万元自有资金申购旗下部分基金,其中包括申购博道嘉丰混合A类份额300万元,申购博道成长智航股票A类份额300万元,申购博道消费智航股票200万元,申购博道盛彦混合A类份额200万元。

据公开数据显示,上述4只产品均于2021年发行,且已运行一段时间。其中,博道嘉丰混合A成立于2021年2月,博道消费智航股票、博道盛彦混合A、博道成长智航股票A则分别成立于同年5月、6月、10月。

值得一提的是,北京商报记者还注意到,除已成立的产品外,也有部分基金管理人利用自有资金申购旗下正在发行的新基金。例如,信达澳银智远三年持有期混合于1月12日-25日发行,其基金管理人在该产品的首发日发布公告称,基于对中国资本市场长期健康稳定发展及公司投资管理能力的信心,已运用公司自有资金500万元认购该产品,与投资者风险共担、利益共享。出于同样的理由,金鹰基金旗下全资子公司广州金鹰资产管理有限公司也出资1000万元固有资金认购在1月10日-21日发售的金鹰时代先锋混合。

此外,也有不少新发基金的拟任“舵手”也自掏腰包为其新发产品“助阵”。如正在发行的汇丰晋信研究精选混合不仅获得公司出资的720万元“力捧”,该产品的拟任基金经理陆彬及公司研究团队也同时出资600万元认购该基金。同期,上投摩根沃享远见一年持有期混合、汇添富MSCI中国A50互联互通ETF的拟任基金经理也在上述产品发行期间分别宣布出资500万元、100万元认购相关产品。

事实上,开年以来已有多家基金管理人开启自购模式。据同花顺iFinD数据显示,截至1月25日,包括博道基金在内,1月以来共有华夏基金、汇添富基金、南方基金等17家公募自购旗下22只基金产品,净申购金额合计为4.35亿元。

对于开年来多家基金公司频繁自购的原因,某头部公募内部人士向北京商报记者直言,由于市场周期波动的原因,开年以来的基金销售市场整体环境也不太好,而基金公司自购主要是为了彰显公司对产品的信心。

前海开源基金首席经济学家杨德龙也提到,在市场低迷的背景下,投资者可能也会对投资的基金产品失去一定的信心,因此,基金管理人的自购行为不仅可能提振投资者的信心,也可能会吸引投资者购买并带动基金销售。

回顾2021年,同花顺iFinD数据显示,共有475只基金产品的基金管理人出资申购相关产品,净申购金额达61.49亿元。相比之下,2022年基金管理人的自购行为将会以怎样的趋势发展?

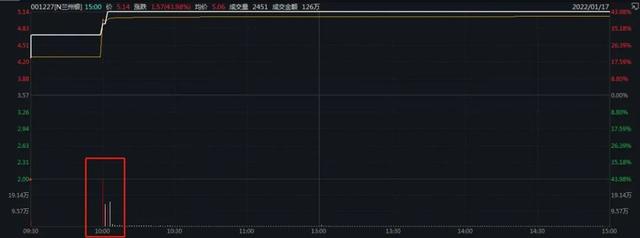

在杨德龙看来,预计2022年度的基金自购数量及金额可能会较2021年度有所增加,由于开年以来的市场表现并不理想,所以基金发行也相对困难,因此自购的需求可能较大。另外,如果市场长期处于低迷情况,则自购行为也可能有所增加。据同花顺iFinD数据显示,截至1月25日,开年至今仅有94只新基金成立,且发行份额为761.7亿份;而2021年同期,则有108只新品成立,发行份额达4114.94亿份。

展望后市,华夏基金认为,虽然市场在波动过程中持续走弱,本轮指数的调整幅度和持续时间可能相对有限,从性质上判断,大概率类似于2021年2月底和2020年3月初的下跌,持续性不会特别强。预计节后随着风险偏好的修复,特别是稳增长政策效果的显现,市场仍有反弹机会。(记者 岳品瑜 李海媛)