因违约事件频发,2021年信托行业不平静,12月6日,北京商报记者从用益信托处获得的最新数据显示,1-11月信托行业共发生250起违约事件,涉及违约金额高达1250.72亿元,房地产信托成为违约大户,涉及违约金额超700亿元,排名第一。在“房住不炒”、房地产信托规模总量控制以及房企融资“三道红线”的多重监管约束下,一些房地产企业现金流出现问题,在一定程度上加大了房地产信托违约风险。在分析人士看来,在多数信托公司房地产业务都处于收紧的阶段,房地产信托展业应关注政策导向和融资人资质,避免选择一些财务杠杆过高、踩政策底线严重的房企。

房地产信托成违约大户

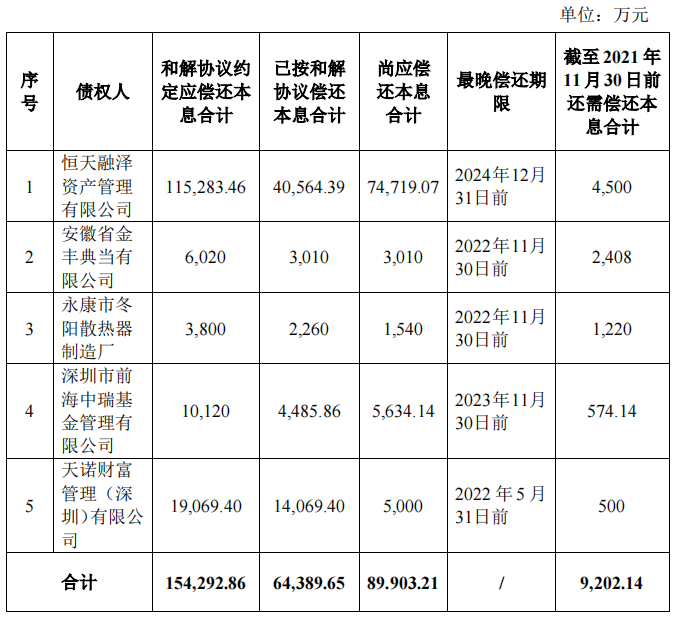

2021年,信托行业兑付逾期事件频发,12月6日,北京商报记者从用益信托处获得的最新数据显示,今年1-11月,信托行业共发生250起违约事件,涉及违约金额高达1250.72亿元,其中房地产信托涉及违约金额达707.43亿元,排名第一,成为行业违约“重灾区”。

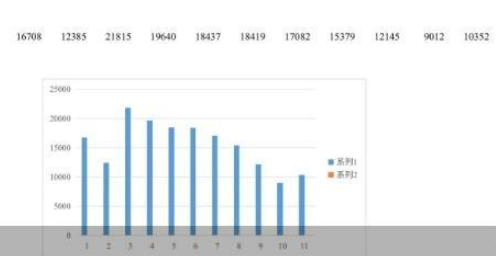

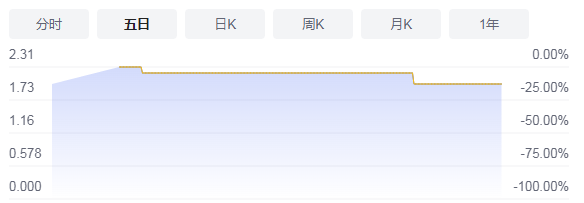

从具体的时间节点来看,1月房地产信托违约金额47.49亿元,2月攀升至52.14亿元,3月、4月,这一数据出现回落,房地产信托违约金额分别28.3亿元、21.5亿元。

在接下来的4个月时间里,房地产信托的违约走向小高峰,从5月的33.56亿元攀升至8月的114.99亿元,9月虽然违约金额回落至61.85亿元,但这一状况并未持续多久,11月又增长至141.6亿元。

房地产信托产品违约情况增多,主要源自于政策对于房企融资的收紧。2020年8月,限制开发商融资的“三道红线”正式划定,于2021年1月1日起全行业全面推行,意在要求控制房地产行业的有息债务增长。

用益信托研究院研究员喻智在接受北京商报记者采访时表示,房地产信托产品违约情况增多,主要还是源自于政策对于房企融资的收紧,尤其是在“三道红线”政策出台之后,部分头部房企的资金链开始持续紧绷,加上信托公司在交易对手和房地产项目的选择上同质化的情况比较严重,违约情况比较集中地爆发。

喻智进一步指出,信托公司后续在房地产领域的资金投入大概率会持续减少,这是房地产市场的行情决定的。信托公司作为金融机构,一方面要遵从政策的指导,另一方面产品额度受限且市场风险偏高,不大可能在房地产业务上投入过多。

资金投入持续收紧

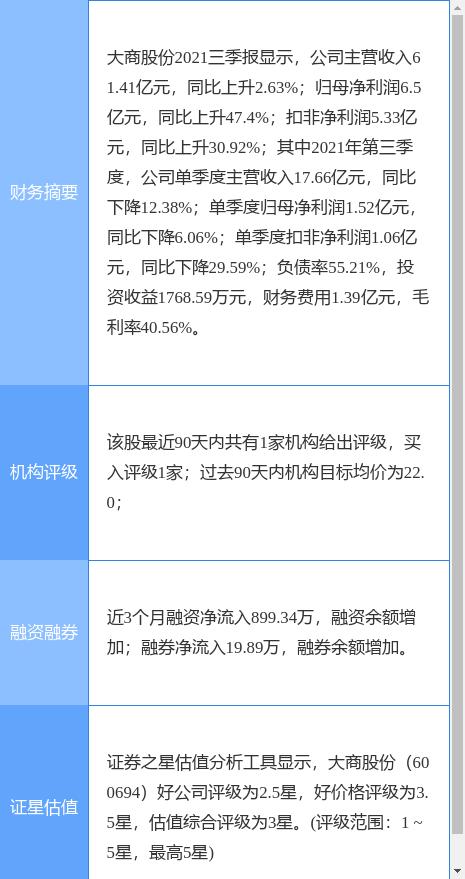

在“房住不炒”的政策定位下,有关部门对房地产行业的管控持续加码,信托公司在房地产领域的资金投入持续收紧。根据中国信托业协会发布的数据,截至2021年三季度末,投向房地产业的资金信托余额为1.95万亿元,同比下降18.13%,环比下降6.30%;房地产业信托占比降至12.42%,同比降低1.38个百分点,环比降低0.59个百分点。

个别超大型房企风险暴露,也让信托公司对房地产行业的风险偏好不断下降。近日有市场消息称,针对恒大集团流动性危机造成的产品违约,且执行资产处置速度较慢,有部分信托公司已感受到兑付压力,或将对涉及恒大集团相关产品打破刚兑。

一位信托行业分析人士向北京商报记者直言,“恒大集团在2019年、2020年的1年以下借款占比均为46%左右,短期借款较多,长期借款较少,该种融资策略风险性较大”。

“我们只是通道业务,金额不大,而且是单一机构的通道,不涉及自然人,所以相对来说比较安全,信托公司都在等恒大集团接下来的处置和政府干预情况。”另据一位信托公司人士透露。

不久前,央行、证监会、银保监会就恒大集团问题齐发声,监管提到,恒大集团全部债务中金融债务占比约三分之一,结构比较分散,其金融投资数额很小。因此不会对我国银行业保险业的正常运行造成任何负面影响。广东省等地方政府和部门正在依法依规指导督促恒大集团及其所属企业稳妥有序化解风险。

易居研究院智库中心研究总监严跃进分析称,信托业务在房企高歌猛进的过程中,确实有很多比较激进的地方。而房地产市场一旦出现问题往往就形成了很多压力和阻力,进而对信托业务也会产生较大的影响。不过就目前的情况来看,恒大集团实际上当前的发展环境是在改善,广东省政府入驻,很大程度上有助于恒大集团问题的解决,这对于该公司来说,后续可以更好理顺思路,也会对该公司的经营环境起积极作用。

房地产信托未来趋势如何?

为保障房地产市场平稳健康发展,房地产信托规模的下降将是大势所趋。近日,银保监会已向各地方银保监局下发《关于进一步推进信托公司“两项业务”压降有关事项的通知》重申,各信托公司应严格执行年初制定的融资类信托业务压降计划,确保完成信托部下达的任务,新增融资业务应依法合规,穿透识别底层资产。

一位信托公司人士指出,“房地产信托很多都是融资类规模,信托公司做房地产信托既要满足银保监会对融资业务的压降任务,也要符合此前国家对地产融资的‘三道红线’要求。地产信托很多都是融资类规模,房地产信托不是完全不能做,而是最要以真正的股权投资进行支持,而非目前的融资类信托模式”。

其次,在房地产信托运作过程中,先将资金委托给信托公司,信托公司再委托信托经理筛选优质房地产项目这一模式,也直接影响房地产信托产品的安全性。

在金乐函数分析师廖鹤凯看来,房地产信托传统融资类业务在这一轮房地产风险暴露后,涉及的公司风控模式预计会有很大调整,原有的业务逻辑出现了重大变化。后续信托公司也将更侧重于真正的投资类房地产业务,更加注重项目本身的选择和未来现金流测算。预计未来信托公司在交易对手的选择上也会更加趋于谨慎,很长一段时间国有房地产公司将占据主流。

谈及信托公司如何发展房地产信托业务?一位信托公司相关人士指出,公司将坚持“房住不炒”的定位,支持住房制度改革和长效机制建设,为刚需住房开发建设项目提供合理的投融资方案。积极参与存量物业升级改造项目,实现城市区域功能的升级优化,助力提高物业经济效益和社会效益。

喻智表示,现在多数信托公司房地产业务都处于收紧的阶段,房地产信托展业需谨慎,展业时应关注政策导向和融资人资质,避免选择一些财务杠杆过高、踩政策底线严重的房企。(记者 宋亦桐)