11月29日,资本邦了解到,海光信息技术股份有限公司(下称“海光信息”)科创板IPO获问询。

海光信息的主营业务是研发、设计和销售应用于服务器、工作站等计算、存储设备中的高端处理器。公司的产品包括海光通用处理器(CPU)和海光协处理器(DCU)。

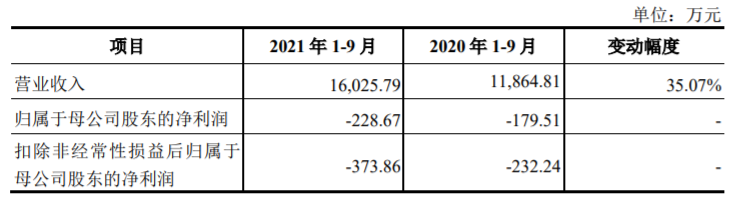

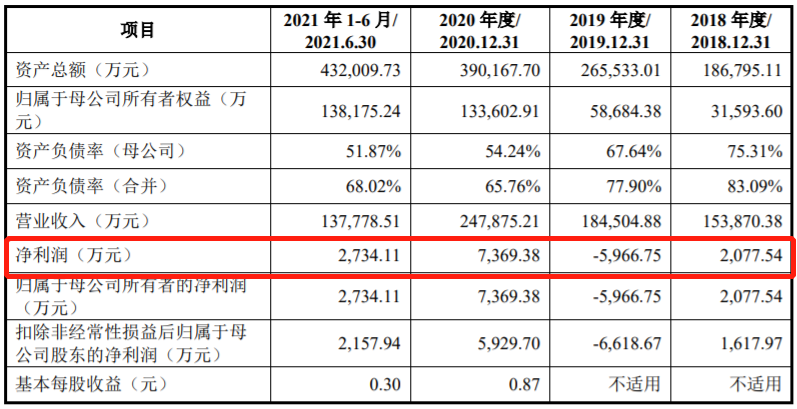

财务数据显示,公司2018年、2019年、2020年、2021年上半年营收分别为4,825.14万元、3.79亿元、10.22亿元、5.71亿元;同期净利润分别为-1.80亿元、-1.37亿元、-8,297.52万元、-9,666.77万元。

根据立信会计师出具的《审计报告》(信会师报字[2021]第ZG10277号),2020年度发行人经审计的营业收入为102,197.28万元,不低于人民币2亿元。发行人最近三年累计研发投入合计318,978.59万元,占最近三年累计营业收入的比例为220.08%,不低于15%。结合发行人最近一年外部股权转让对应的估值情况以及可比公司在境内市场的近期估值情况,基于对发行人市值的预先评估,预计发行人发行后总市值不低于人民币15亿元。

综上,公司符合并适用《上海证券交易所科创板股票上市规则》第2.1.2条第(二)款规定的上市标准:预计市值不低于人民币15亿元,最近一年营业收入不低于人民币2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于15%。

本次募资拟用于新一代海光通用处理器研发、新一代海光协处理器研发、先进处理器技术研发中心建设、科技与发展储备资金。

截至本招股说明书签署日,持有或合计持有发行人5.00%以上股份的股东及其一致行动人包括中科曙光、成都国资(成都产投有限、成都高投有限、成都集萃有限)、海富天鼎合伙、蓝海轻舟合伙、宁波大乘合伙和宁波上乘合伙。

截至本招股说明书签署日,发行人的直接股东中不存在契约型基金、资产管理计划、信托计划类股东持股情况。

值得一提的是,公司穿透后的间接股东中存在“三类股东”。(陈蒙蒙)