每一次降准的消息出来,反应最快的除了金融圈,还有中介圈。这两年房子不好卖,所以逮到机会,中介都要狠狠撩动买房人的焦虑。

事实是,去年定向降准喊了四次,中介每次说的房价即将暴涨,始终没有出现,这次会不一样吗?分析这个问题前,我们得首先搞清楚货币乘数这个概念。

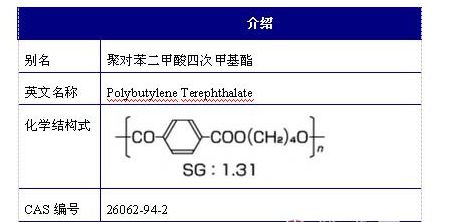

货币金融学有一个公式:货币总量=基础货币x货币乘数。基础货币可以理解为母弹药,而货币乘数相当于放大器。

举个例子,当我们向银行存100元基础货币时,银行会根据准备金率的要求向央行上交10元作准备金(10%的准备金率),剩余的90元可以放贷,假如某人收到贷款,支付转移给另一个人用于购买原料,则另一个人可以将收到的90元继续存银行,银行接下来又上交9元准备金,剩余的81元又可以用来放贷,由此继续循环下去。

因此,100元基础货币,经过存贷两次,在10%的准备金率下,产生了190元存款和171元贷款。这时候货币乘数=(190+171)/100=3.61。

货币乘数其实代表了货币的流转速度,经济效率越高,信贷活动越活跃,货币乘数越高。

这就告诉我们,如果要提高市场中的货币总量,有两种方法:一是增加母弹药,而是提高货币乘数。

在我国的货币体系中,基础货币包括现金、法定存款准备金和超额存款准备金,其中法定存款准备金是交存央行并被冻结的,只有超额存款准备金才可由商业银行用于支付清算并支持资产扩张,构成所谓的银行体系流动性。

这次央行下调存款准备金率1个百分点,并不改变央行资产负债表中的基础货币总量,只是一部分法定准备金转换成超额准备金,由此会增加商业银行体系中约1.5万亿元的超额准备金。

而且这1.5万亿不是全部,还要扣掉今年一季度到期的麻辣粉MLF,商业银行增加的能用来贷款的“母弹药”大约是8000亿,这个增量资金力度其实不小。

但如果这个母弹药8000亿,放大倍数不够,那对经济的刺激作用有限,对楼市的利好也有限。所以货币政策能不能发挥效果,关键看对货币乘数的影响。

货币乘数这东西,有时候并不听央行的话,决定货币乘数的是经济预期,也就是信心。大家对未来有信心,企业就会贷款投资,居民就敢大胆贷款买房、消费,这样货币乘数就飞上去了,经济就会表现出过热。

如果大家对经济预期很悲观,企业和居民都会收缩贷款,甚至不贷款,这样即使央行拼命的降准,货币乘数也上不去。这种现象就是流动性陷阱。

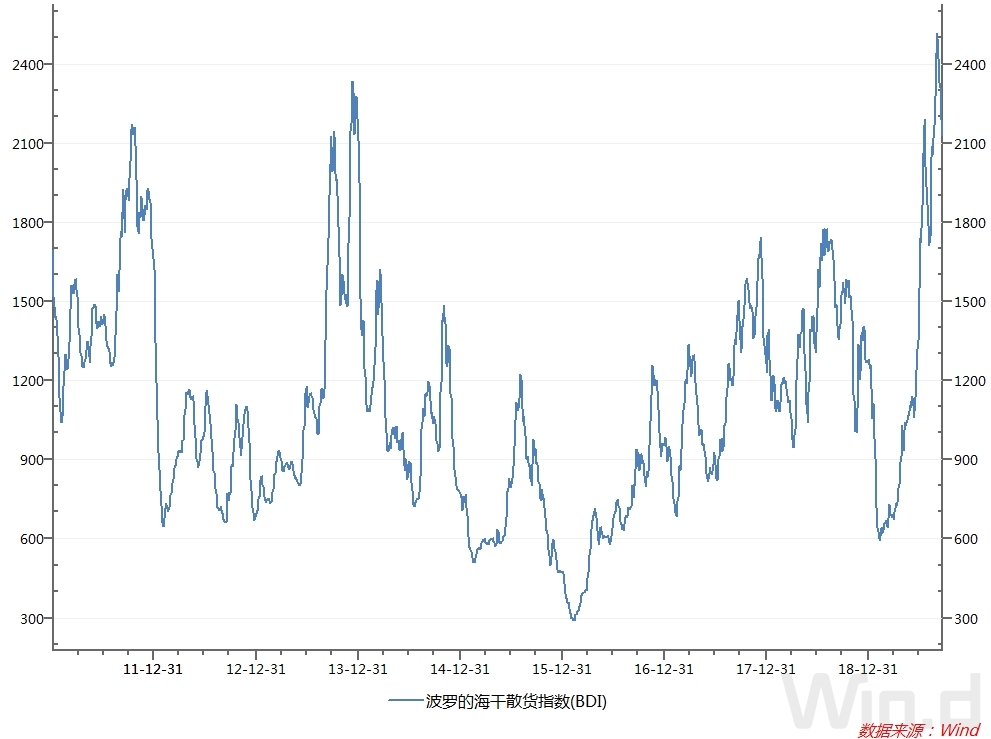

2015年国家提出去库存的时候,那时央行又是降准降息,中央还有去库存政策支持,老百姓还有举债的空间。这样国家一声号令买房,全国人民就开始买买买。这时信心就是黄金,在房贷信贷的支持下,市场货币乘数急剧放大,广义货币总量指标m1和m2触底反弹。

随后呢,因为房价涨得太猛,国家又开始楼市调控,老百姓也没办法进一步借贷,实体经济因为高成本高房价,导致利润萎缩,企业也不贷款了,这样商业银行中的货币就周转不起来,货币乘数无法有效放大,表现出来的结果就是m1和m2增速一路下滑,而且在这期间,2018年央行就定向降准了四次,还是无法扭转颓势。

这就告诉我们,货币政策并不是万能的,去年央行甚至还和财政部怼起来,银行有钱贷不出去,央行也着急。

这次央行降准力度不小,肯定会有钱流入房地产,这无疑对楼市也算一种利好。但这种利好也只能理解为稳住楼市,想要再创一个像2015年那样的大牛市,基本不可能。

除非高层重新放开楼市调控,一二线城市全面撤掉限购限贷,进一步降准降息配合楼市。这种可能性几乎没有。

高层也清楚,这两年经济下滑的根本原因,就是以前走捷径,靠房地产粗放式拉动。如今在内外交困的形势下,再走靠房地产刺激的老路,风险极大。错一步可能全盘皆输。

关于今年的楼市政策,我已经解读过好几遍了。至少从目前的形势看,高层并没有想重走刺激房地产的老路。今年楼市肯定还是处于横盘状态。

什么时候楼市才会重新全面上涨?也许中美同时进入降息周期,楼市的春天就要来了。(七年蝉龟)